給付外國營利事業跨境銷售電子勞務價款

何時需要計算外國營利事業跨境銷售電子勞務

簡單來說,只要是向外國公司購買服務(如 AWS、Azure、GCP 等雲端服務、線上軟體訂閱、API 服務等),而該公司在台灣沒有設立分公司或辦事處(也就是無法開立台灣發票),就需要扣繳 25% 的稅金,包含所得稅 20% 和營業稅 5%。

根據團隊查詢的法規依據:《所得稅法》第8條規定中華民國來源所得的認定原則,《各類所得扣繳率標準》第3條規定外國營利事業在境內無固定營業場所者扣繳率為 20%,另需加計 5% 營業稅。實務上常見的情況包括直接向 雲服務商、國際證照發行機構 等國外總公司購買服務。

⚠️ 注意:如果外國公司在台灣有設立分公司且透過該台灣據點交易(可開立台灣發票),則不需要扣繳。或是能找到台灣廠商協助代理刷卡,也不需要扣繳。購買實體商品也不適用此規定。

手續費計算方式

根據會計簡聖珮於 2025/10/15 告知 Justyn 的說明:

手續費估算 = 刷卡費用 × 1.5%計算範例

假設向 AWS 支付雲端服務費用 USD 1,000:

- 服務費用:USD 1,000

- 信用卡手續費(1.5%):USD 1,000 × 1.5% = USD 15

- 扣繳稅額(25% = 所得稅 20% + 營業稅 5%):USD 1,000 × 25% = USD 250

- 實際支付金額:USD 1,000 + USD 15 = USD 1,015

- 廠商實收金額:USD 1,000 - USD 250 = USD 750

申請流程

填寫表單:確認交易屬於跨境電子勞務

- 表單位置:EIP → 常用表單/範本 → 行政類表單 → 帳務

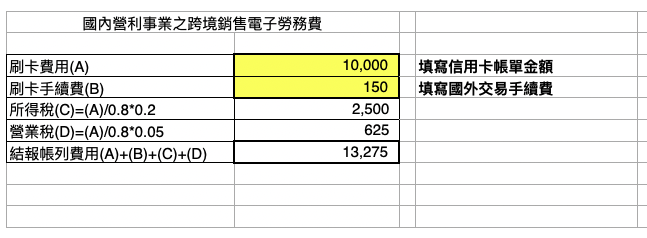

- 下載並填寫 給付外國營利事業跨境銷售電子勞務價款計算方式

提交申請:在送申請單的時候就要附上

結報注意事項

IMPORTANT

- 結報時須檢附 Excel 計算式

- 表單可從 EIP → 常用表單/範本 → 行政類表單 → 帳務 取得

外部資源

常見問題

Q1: 如果金額很小,還需要扣繳嗎?

A: 是的,只要符合扣繳規定,無論金額大小都需要辦理扣繳申報。

Q2: 扣繳的稅金由誰負擔?

A: 依法應由外國營利事業負擔,因此實際支付給外國公司的金額會扣除 25% 的扣繳稅額(所得稅 20% + 營業稅 5%)。但在實務上,有些服務的定價已經包含稅金(Tax Inclusive),需要特別注意。

最後更新:2025/12/08